關注商業 * 傳遞價值 * 創造機遇

時隔兩年,國內在線音頻平臺喜馬拉雅重啟IPO。

4月12日,喜馬拉雅向港交所遞交招股書,高盛、摩根士丹利、中金為聯席保薦人。根據最新招股書,喜馬拉雅2023年營收為61.6億元,經調整凈利潤為2.24億元。

喜馬拉雅求上市的道路頗為曲折,在此之前已數次提交IPO申請。2021年5月1日,喜馬拉雅提交赴美IPO申請。同年,據路透社報道,喜馬拉雅已撤回申請在美國IPO計劃。2021年9月13日,喜馬拉雅遞交港股招股書;2022年3月29日,喜馬拉雅更新招股書,為按照聯交所上市規則要求更新數據和資料。

根據招股書,騰訊、閱文、小米、好未來、索尼音樂為喜馬拉雅戰略投資者,主要財務投資者包括美國泛大西洋投資集團、摯信資本、高盛、興旺投資、創世伙伴資本、中國互聯網投資基金、上海文化產業發展投資基金、嘉興秀洲金控等。

目前,喜馬拉雅的收入來源包括訂閱、廣告、直播和其他創新產品及服務。

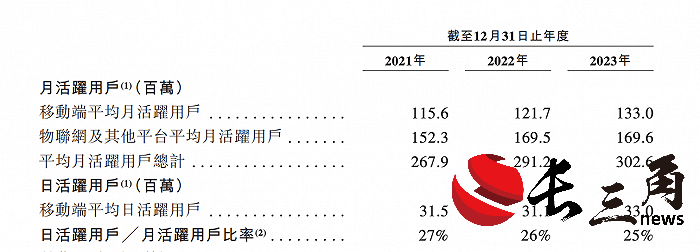

這家成立了十多年的公司積累了大量“耳朵經濟”的用戶,這是公司獲得收入的基礎。2023年,喜馬拉雅全場景平均月活躍用戶達3.03億,移動端平均月活躍用戶達1.33億。

不過,在互聯網流量見頂的大環境下,喜馬拉雅也面臨用戶增長放緩的危機。

2021年,喜馬拉雅全端平均月活躍用戶為2.68億,同比增長24.4%,2023年這一數字的同比增長速度僅為3.9%。此外,與2022年相比,喜馬拉雅2023年的移動端平均月活躍付費用戶及移動端平均月活躍付費會員的付費率各自略有下降。公司解釋稱,主要是由于戰略重心轉向吸引及留住客單價較高的用戶,并加強具有更大變現潛力的產品的可持續發展。

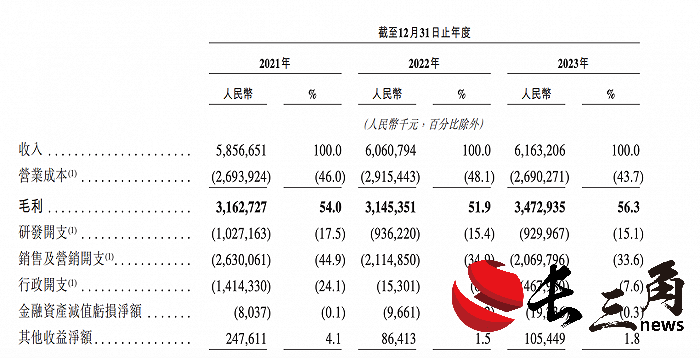

最新招股書披露了喜馬拉雅2023年全年的經營情況。喜馬拉雅2021年、2022年、2023年營收分別為58.6億元,60.6億元、61.6億元;毛利率分別為54%、51.9%、56.3%。2021年、2022年、2023年經調整凈利潤分別為-7.18億元、-2.96億元、2.24億元。

收入結構上,2023年喜馬拉雅來自訂閱服務的營收為31.89億元,來自廣告服務的營收為14.23億元,來自直播的收入為11.3億元,來自其他創新產品及服務的營收為4.18億元。

其中,訂閱收入是喜馬拉雅的支柱業務。2021年、2022年及2023年,訂閱收入均占總收入的50%以上。

來源于廣告的收入是喜馬拉雅收入的第二大來源。過去三年,廣告收入在總收入的占比分別為25.4%、24.2%及23.1%。

喜馬拉雅直播服務的收入主要來源于銷售消耗性虛擬禮物及物品。2021年、2022年及2023年,這部分收入占總收入的比例分別為17.1%、19.1% 及18.4%。

近兩年,喜馬拉雅還探索了創新業務。于2021年、2022年及2023年,喜馬拉雅其他創新產品及服務產生的收入占總收入的比例分別為6.4%、5.9%及6.8%。

這部分收入指的是來源于其他各種渠道的收入,包括銷售自行研發的物聯網設備、IP衍生文創產品、定制音頻服務、電子商務及音頻轉文字(將受歡迎的音頻專輯轉換為出版書籍)。

事實上,過去幾年喜馬拉雅的商業模式并未發生明顯變化,公司也在大力投入播客業務,以此拓展更多內容類型和變現方式,但創新業務的貢獻穩定而微小。實現盈利主要得益于降本——公司在招股書中說明了盈利能力提升的方式,包括用戶群擴大、變現能力增強;優化成本結構提高毛利率和提升運營效率。

具體而言,喜馬拉雅已將收入分成成本占總收入的比例降低至23.4%。這部分收入是內容平臺向創作者和第三方IP支付的款項,在喜馬拉雅,IP尤其重要。此外,喜馬拉雅的各項開支占總營收的比例均有所減少。

截至2023年12月31日,喜馬拉雅持有的現金及現金等價物為7.17億元。

整體環境來看,近期港股市場有所回暖。中信證券于于4月12日發布研報稱,港股科技互聯網公司有望迎來估值修復。而對于喜馬拉雅來說,盡管公司當下已實現盈利,但音頻市場和自身用戶量都不再高速增長,喜馬拉雅在沖刺“上岸”之時,也急需證明自己未來的潛力。

NEPCON ASIA 2025亞洲電子展10月28-30日深圳國際會展中心邀您共襄盛舉

NEPCON ASIA 2025亞洲電子展10月28-30日深圳國際會展中心邀您共襄盛舉  富德生命人壽河北分公司:守護居家養老心愿,共筑美好養老生活

富德生命人壽河北分公司:守護居家養老心愿,共筑美好養老生活  必康寵物醫療江蘇省第100臺DR裝機慶典成功舉行

必康寵物醫療江蘇省第100臺DR裝機慶典成功舉行  穩健醫療李建全談綠色手術室發展:綠色理念的前提一定是以人為本

穩健醫療李建全談綠色手術室發展:綠色理念的前提一定是以人為本  穩健醫療綠色發展之路:綠色手術室的創新實踐

穩健醫療綠色發展之路:綠色手術室的創新實踐  非遺醬油火爆出圈,13 道傳統工序怎樣創造時代新價值?

非遺醬油火爆出圈,13 道傳統工序怎樣創造時代新價值?  名創優品聯名“侏羅紀世界”產品火爆上新,電影主創團隊空降MINISO LAND逛店打卡

名創優品聯名“侏羅紀世界”產品火爆上新,電影主創團隊空降MINISO LAND逛店打卡  2026大灣區國際液冷產業大會暨展覽會—招商函

2026大灣區國際液冷產業大會暨展覽會—招商函  老字號出海,珠江橋牌一醬傳承粵味至全球餐桌

老字號出海,珠江橋牌一醬傳承粵味至全球餐桌  在上海虹橋站打卡蘇州之眼摩天輪 朋友圈C位非你莫屬!

在上海虹橋站打卡蘇州之眼摩天輪 朋友圈C位非你莫屬!  健身達人摯愛,珠江橋牌一醬打造低脂高蛋白美食

健身達人摯愛,珠江橋牌一醬打造低脂高蛋白美食  三步成菜,一醬搞定,一醬成菜助力獨居人群解鎖品質晚餐

三步成菜,一醬搞定,一醬成菜助力獨居人群解鎖品質晚餐